UBS: Θα παραμείνει το επενδυτικό ρίσκο στη Γαλλία - Ποια θα ήταν η καλύτερη κυβέρνηση

Τι προτείνει στους επενδυτές

Η ελβετική τράπεζα UBS αναμένει ότι το πολιτικό ρίσκο θα παραμείνει στα γαλλικά περιουσιακά στοιχεία σε σχέση με τις αντίστοιχες ευρωπαϊκές αγορές και προβλέπει ότι η όποια ανάκαμψη της αγοράς θα περιοριστεί σε πολύ σύντομο χρονικό διάστημα.

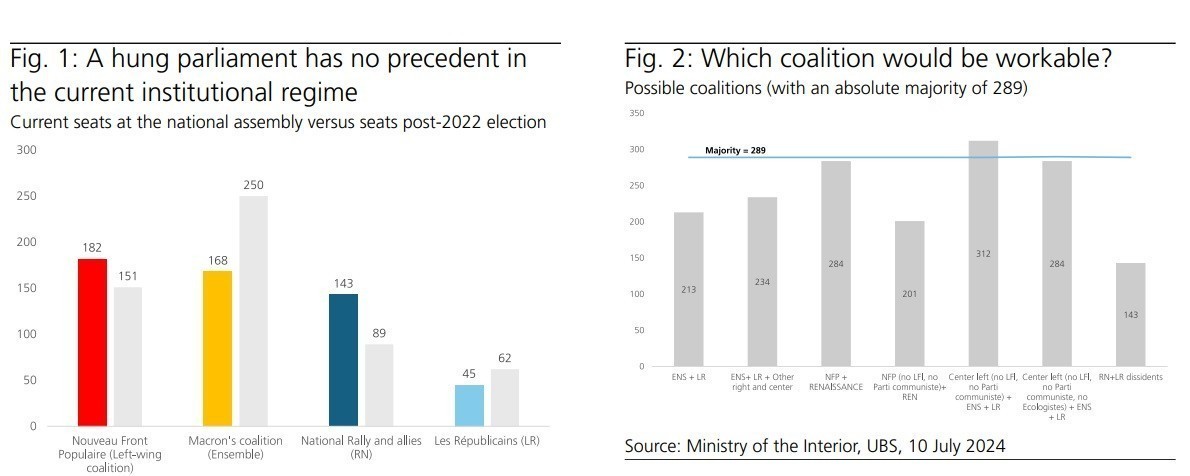

Η Claudia Panseri, Chief Investment Officer για τη Γαλλία, της UBS Global Wealth Management εκτιμά ότι για να διασφαλιστεί ότι μια κυβέρνηση είναι σταθερή και μπορεί να περάσει νόμους, η νέα κυβέρνηση πρέπει να υποστηριχθεί από την πλειοψηφία (δηλαδή, τουλάχιστον 289 ψήφους). Το ερώτημα είναι ποιος συνασπισμός θα είναι καλύτερη σε θέση να το κάνει αυτό χωρίς να αντιμετωπίζει συνεχώς ψήφο δυσπιστίας.

«Με λιγότερους από 200 βουλευτές, οποιοσδήποτε συνασπισμός στην Εθνοσυνέλευση μπορεί εύκολα να πέσει. Η αριστερή συμμαχία του NFP, η οποία ήρθε πρώτη στις εκλογές του δεύτερου γύρου, ισχυρίζεται ότι θα πρέπει να ηγηθεί της επόμενης κυβέρνησης- ωστόσο, δεν έχει αρκετές έδρες για να περάσει νομοθεσία. Για να συγκεντρώσει αρκετές, δηλαδή τουλάχιστον 289 έδρες, ένας μεγάλος αριστερός-δεξιός διακομματικός συνασπισμός είναι μια άλλη επιλογή. Ένας τέτοιος συνασπισμός θα πρέπει να περιλαμβάνει τους Σοσιαλιστές και το συντηρητικό LR, αλλά καθώς αυτά τα δύο κόμματα έχουν πολύ διαφορετικούς στόχους και αποστολές, κατά την άποψή μας, είναι δύσκολο να τα φανταστούμε μαζί στην κυβέρνηση. Η τρίτη εναλλακτική λύση είναι μια τεχνοκρατική κυβέρνηση που είναι σε θέση να υιοθετήσει έναν προϋπολογισμό λιτότητας με χαμηλότερο πολιτικό κόστος και να αντιμετωπίσει τη διαδικασία υπερβολικού ελλείμματος που εξετάζει η Ευρωπαϊκή Επιτροπή. Αν και αυτή η τρίτη λύση δεν έχει υιοθετηθεί ποτέ στη Γαλλία, θα μπορούσε να είναι η καλύτερη για την ελάφρυνση της κατάστασης του χρέους», προβλέπει η Panseri.

«Η μεταβλητότητα των περιουσιακών στοιχείων θα αυξηθεί εκ νέου. Αναμένουμε ότι ο πολιτικός κίνδυνος θα συνεχίσει να είναι παρών στις γαλλικές μετοχές σε σχέση με τις αντίστοιχες ευρωπαϊκές μετοχές και αναμένουμε ότι η όποια ανάκαμψη της αγοράς θα περιοριστεί σε πολύ σύντομο χρονικό διάστημα. Τα γαλλικά κρατικά ομόλογα δεν φαίνονται ελκυστικά. Οι θεμελιώδεις προοπτικές για το γαλλικό κρατικό χρέος επιδεινώνονται, κατά την άποψή μας, με υψηλό και αυξανόμενο δείκτη χρέους, αυξημένα δημοσιονομικά ελλείμματα και αυξανόμενο κόστος χρηματοδότησης. Οι αγορές αντέδρασαν θετικά στον δεύτερο γύρο των βουλευτικών εκλογών, πιστεύουμε ότι η μεταβλητότητα μπορεί να αυξηθεί εκ νέου όταν πρόκειται να συζητηθεί ο προϋπολογισμός του 2025. Δεδομένης της πιθανής επακόλουθης πολιτικής εμπλοκής, της περιορισμένης ορατότητας των πολιτικών και ρυθμιστικών αποφάσεων και της πιθανότητας περαιτέρω αρνητικών ενεργειών για την πιστοληπτική αξιολόγηση της Γαλλίας, τα γαλλικά ομόλογα θα παραμείνουν πιθανότατα ευμετάβλητα», συνεχίζει η Panseri.

«Οποιεσδήποτε δηλώσεις που παραπέμπουν σε πιθανές αντιπαραθέσεις με την Ευρωπαϊκή Επιτροπή θα μπορούσαν να προκαλέσουν πιέσεις στις αποδόσεις και δεδομένης της παραδοσιακά περιορισμένης συναλλακτικής δραστηριότητας κατά τη θερινή περίοδο, του συγκριτικά μεγάλου ποσοστού ξένων επενδυτών που κατέχουν γαλλικά ομόλογα και της εκροής του ισολογισμού της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ), οι κινήσεις της αγοράς θα μπορούσαν να επιδεινωθούν από την περιορισμένη ρευστότητα και τα δύσκολα τεχνικά χαρακτηριστικά της αγοράς. Βλέπουμε καλύτερες ευκαιρίες σε χώρες με πιο σταθερή πορεία χρέους», καταλήγει η Panseri.