Ανεβάζει τον πήχυ για τις τράπεζες η Eurobank Equities - Σύσταση «αγορά» και νέες τιμές στόχοι

Top pick η Τράπεζα Πειραιώς

Σε αύξηση των τιμών-στόχου για τις ελληνικές τράπεζες προχωρά η Eurobank Equities, αφότου οι μετοχές έδωσαν αποδόσεις άνω του 60% το 2023, λόγω των αναβαθμίσεων στις προβλέψεις για τα κέρδη και του re-rating.

H Eurobank Equities συστήνει την αγορά των τριών τραπεζικών μετοχών, με την Τράπεζα Πειραιώς να αποτελεί το top pick της.

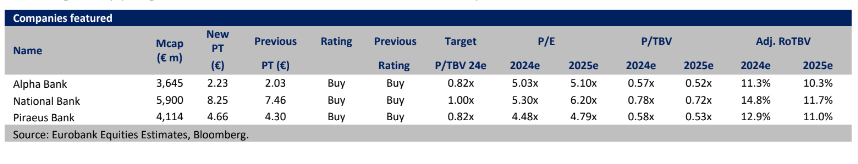

Οι τιμές-στόχοι τίθενται στα 2,23 ευρώ για την Alpha Bank, στα 8,25 ευρώ για την Εθνική Τράπεζα και στα 4,66 ευρώ για την Τράπεζα Πειραιώς.

Mετά από μια αύξηση άνω του 50% στα καθαρά έσοδα από τόκους (NII) σύμφωνα με την πρόβλεψη για το 2023 (58% στο εννεάμηνο), η εστίαση των επενδυτών έχει σαφώς μετατοπιστεί στις προοπτικές για το 2024-25, ειδικά εν όψει πιθανής μείωσης επιτοκίων.

Παρά την επικείμενη κορύφωση των NII (το τέταρτο τρίμηνο του 23ου ή το πρώτο τρίμηνο του 2024), η Eurobank Equities προβλέπει ανθεκτικότητα το 2024, υποστηριζόμενη από την πιστωτική επέκταση (4% ετησίως το 2024-25), το σταδιακό όφελος από την αντιστάθμιση καταθέσεων (συνεισφέροντας περίπου 4% των NII το 2025) καθώς και τα χαμηλότερα από το αναμενόμενο beta καταθέσεων και τη συρρίκνωση των spread δανεισμού, τα οποία είναι πιθανό να αντισταθμίσουν μια αξιοσημείωτη συρρίκνωση των επιτοκιακών περιθωρίων (NIM) στο 2025.

Καθώς τα επιτόκια μειώνονται, αναμένουμε σημαντικές αποκλίσεις μεταξύ των τραπεζών, με την Alpha Bank να είναι έτοιμη να επωφεληθεί περισσότερο λόγω του υψηλότερου κόστους χρηματοδότησής της (παρόλα αυτά εξακολουθεί να προσφέρει χαμηλότερο βιώσιμο RoTE της τάξης του 10% το 2025 έναντι των ομολόγων της στην Ελλάδα περίπου στο 10%/12%) .

Ο οίκος προβλέπει, με βάση μια σειρά παραμέτρων προβλέπει περίπου 5-10% μείωση του ετήσιου NII το 2024-25 που αντιστοιχεί σε NIM 2,6% και 2,3% αντίστοιχα, ακόμη σημαντικά υψηλότερο από εκείνο του 2022 (1,72%).

Οι ελληνικές τράπεζες ανέφεραν άλλο ένα ισχυρό σε αποτελεσμάτων του τρίτου τριμήνου, ξεπερνώντας τόσο την πρόβλεψη της Eurobank Equities, όσο και τη μέση εκτίμηση των αναλυτών. Σε επίπεδο κλάδου, τα NII αυξήθηκε κατά 56% σε ετήσια βάση (αύξηση του NIM κατά 109 μονάδες βάσης) και 7% σε τριμηνιαία (αύξηση του NIM κατά 16 μονάδες βάσης), με την Πειραιώς να προηγείται (άνοδος NII 9% q/q/ NIM αύξηση 15 μ.β.).

Αυτή η ισχυρή απόδοση μπορεί να αποδοθεί στο ιδιαίτερα χαμηλό beta καταθέσεων του κλάδου, που κυμαίνονται στο 14% (έναντι 13% το δεύτερο τρίμηνο και 10% το πρώτο τρίμηνο), μαζί με την επέκταση των χαρτοφυλακίων ομολόγων (19% των περιουσιακών στοιχείων) , πλεονασματική ρευστότητα που διατηρείται στις κεντρικές τράπεζες και σταδιακή αναζωπύρωση της πιστωτικής επέκτασης (€2 δισ. το εννεάμηνο του 23).

Συνολικά, το 9μηνο, οι ελληνικές τράπεζες απολάμβαναν δείκτη απόδοσης ιδίων κεφαλαίων (RoTE) 16%, σημειώνοντας έτος ρεκόρ, με την Εθνική και τη Eurobank να παρουσιάζουν το υψηλότερο ετήσιο RoTE (c18%), ακολουθούμενες από την Τράπεζα Πειραιώς (c16%) και την Alpha Bank (c13%).

Η Eurobank Equities αύξησε την πρόβλεψη για τα προσαρμοσμένα καθαρά έσοδα την περίοδο 2023-25 (16%/11%/4%) αντικατοπρίζοντας βελτιωμένη καθοδήγηση σχετικά με τις τάσεις των NII και τρίτο τρίμηνο. Επιπλέον, εξακολουθεί να περιμένει σταθερή δημιουργία προμηθειών (2023-25e CAGR της τάξης του 5%), ενισχυμένη από τα μακροοικονομικά και τις ισχυρές δραστηριότητες διαχείρισης περιουσιακών στοιχείων.