Aegean: Ανεβάζει στα 16 ευρώ τον πήχη για τη μετοχή η Eurobank Equities - Σύσταση "αγορά"

Oι εκτιμήσεις της χρηματιστηριακής για την πορεία των οικονομικών μεγεθών

Σε αύξηση της τιμής στόχου της Aegean, στα 16 ευρώ από 15,6 ευρώ προηγουμένως, προχώρησε η Eurobank Equities, διατηρώντας τη σύσταση «buy» (αγορά). Πρόκειται για περιθώριο ανόδου 13,2% σε σχέση με το χθεσινό κλείσιμο (14,14 ευρώ), ενώ σε συνδυασμό με την προσδοκώμενη μερισματική απόδοση της τάξης του 6%, η συνολική αναμενόμενη απόδοση υπολογίζεται σε 19,2%.

Η Aegean κρατιέται στο ύψος της παρά τις αναταράξεις, όπως αποτυπώνεται χαρακτηριστικά στον τίτλο της έκθεσης της Eurobank Equities (Holding Altitude Amid Turbulence). Σε περίπτωση μάλιστα που επιταχυνθεί η δυναμική των κερδών, η χρηματιστηριακή βλέπει δυνατότητα περαιτέρω re-rating (ανατίμησης) για τη μετοχή.

Η τιμή-στόχος των 16 ευρώ υποδηλώνει μία απόδοση περίπου 10x όσον αφορά τον δείκτη P/E για το 2026. Αυτή η αποτίμηση αντικατοπτρίζει ένα premium σε σχέση με τους ευρωπαϊκούς ομολόγους της Aegean, το οποίο δικαιολογείται από την ισχυρή ανάπτυξη της αεροπορικής εταιρείας, αλλά και discount σε σχέση με τον ευρύτερο τομέα των αερομεταφορών στην ΕΕ.

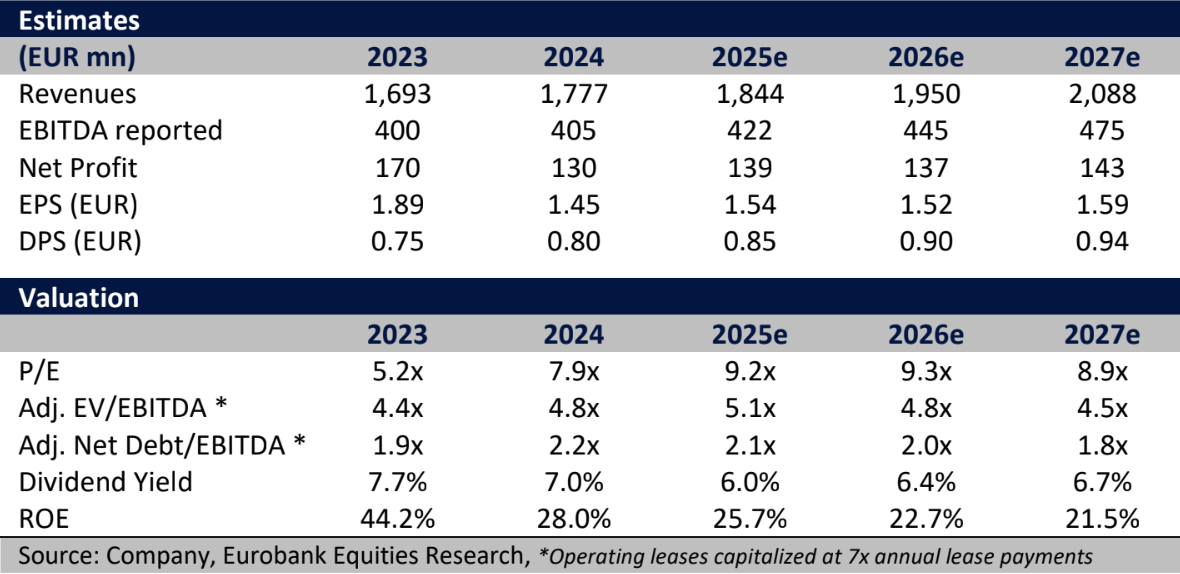

Η Eurobank Equities μείωσε ελαφρώς τις προβλέψεις της για τα έσοδα του 2025 σε 1,84 δισ. ευρώ (αύξηση 3,8% σε ετήσια βάση) και για τα καθαρά κέρδη κατά περίπου 2% στα 139 εκατ. ευρώ (+7% σε ετήσια βάση), ενώ διατήρησε σταθερές τις προβλέψεις της για τον συντελεστή πληρότητας (82,5%) και το EBITDA (422 εκατ. ευρώ, +4% σε ετήσια βάση). Οι αναθεωρήσεις αυτές οφείλονται στο γεγονός ότι το 2025 κινήθηκε σε δύο ταχύτητες, με ισχυρές τιμές το α’ εξάμηνο και σημαντικά κέρδη από συναλλαγματικές διακυμάνσεις, που αντισταθμίστηκαν από τα αδύναμα αποτελέσματα το γ’ τρίμηνο και την αναμενόμενη επιβράδυνση το δ’ τρίμηνο λόγω δύσκολης συγκριτικής βάσης.

Παράλληλα, η Aegean συνεχίζει να προχωρά σε σημαντική αύξηση χωρητικότητας τους εποχιακά πιο αδύναμους χειμερινούς μήνες, υποστηριζόμενη από ανθεκτική ζήτηση και εκπτώσεις που προσφέρονται από το αεροδρόμιο Ελ. Βενιζέλος (το κύριο hub της) για να ενισχυθεί η κίνηση εκτός αιχμής. Από την άλλη, το ανταγωνιστικό τοπίο έχει ενταθεί και αυτό πιθανώς θα πιέσει τις τιμές, αν και η Eurobank Eq. θεωρεί ότι είναι διαχειρίσιμο.

Η χρηματιστηριακή αναθεωρεί το πλαίσιο για τα έτη 2026-2027, λαμβάνοντας υπόψη πιθανές καθυστερήσεις στις παραδόσεις, τις τάσεις ζήτησης και την σαφέστερη εικόνα αναφορικά με το κόστος. Μετατοπίζει μέρος της χωρητικότητας στο 2027, καθώς αναμένει καθυστέρηση στις παραδόσεις Airbus, ενώ προβλέπει μεσαία έως υψηλή (mid-to-high) αύξηση επιβατών και ήπια αύξηση του συντελεστή πληρότητας στο 83%. Διατηρεί σταθερές τις μέσες τιμές εισιτηρίων πέραν του 2025 και συνεχίζει να κάνει λόγο για ήπια υποχώρηση των αποδόσεων το 2026.

Προβλέπει ετήσια αύξηση των εσόδων περίπου 6% για την περίοδο 2026-2027, ενώ υπολογίζει αύξηση 6,5% στα λειτουργικά κόστη. Με βάση τα παραπάνω, μειώνει την εκτίμηση για EBIT κατά περίπου 5% την επόμενη διετία, κάνοντας λόγο για μεσαία ανάπτυξη (mid-single digit) EBIT μετά το 2025 και εκτιμώντας αύξηση των καθαρών κερδών κατά 3-4% σε ετήσια βάση.

Η Aegean διατηρεί ισχυρή χρηματοοικονομική θέση, με δείκτη net debt/EBITDA κάτω από 2x το 2025, παρά τις συνεχιζόμενες επενδύσεις σε στόλο, με μείωση στο 1x μετά το 2027. Η ισχυρή ικανότητα δημιουργίας ταμειακών ροών -που παραδοσιακά μετατρέπει το 45-50% του EBITDA σε ελεύθερες ταμειακές ροές- παρέχει περιθώρια για συνέχιση των διανομών προς τους μετόχους. Από την επαναφορά των μερισμάτων το 2023, η Aegean διατηρεί ένα ελκυστικό προφίλ πληρωμών. Υποθέτοντας αναλογία πληρωμής (payout ratio) άνω του 50%, σε συντονισμό με το ιστορικό 60-90%, η Eurobank Equities αναμένει μερισματική απόδοση της τάξης του 6-7%, χαρακτηρίζοντας τη μετοχή ως solid dividend play.