CrediaBank: Επιδόσεις ρεκόρ στο 9μηνο – Στα 58,9 εκατ. ευρώ τα κέρδη προ προβλέψεων

Η κερδοφορία προ φόρων στα 40,8 εκατ. ευρώ. Νέες εκταμιεύσεις 2,4 δισ. ευρώ.

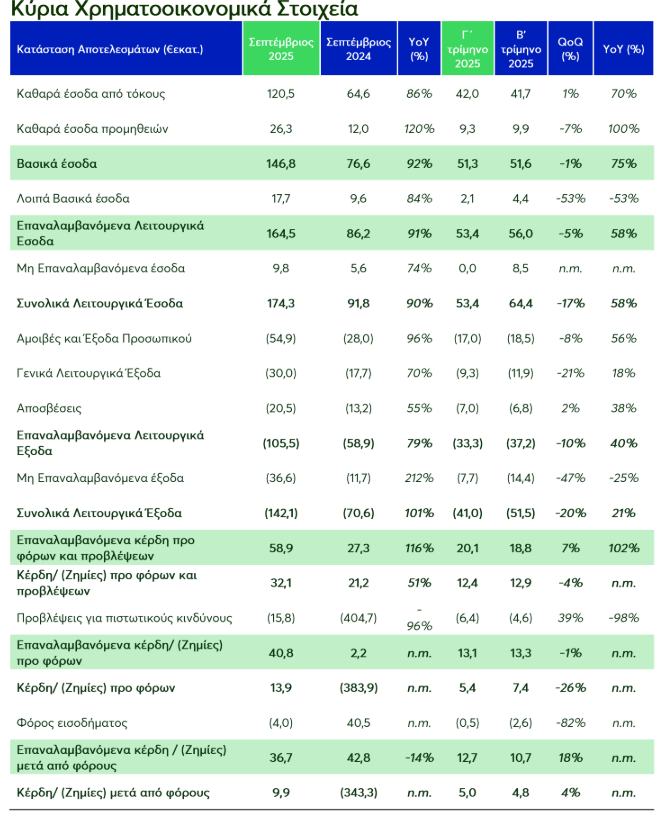

Επιδόσεις ρεκόρ στο εννεάμηνο κατέγραψε η CrediaBank, με τα επαναλαμβανόμενα κέρδη προ προβλέψεων να σημειώνουν νέο ιστορικό υψηλό και να ανέρχονται σε 58,9 εκατ. ευρώ, αυξημένα κατά 116% σε ετήσια βάση και καταγράφοντας αύξηση για 11 συνεχή τρίμηνα.

Τα επαναλαμβανόμενα κέρδη προ φόρων διαμορφώθηκαν στα €40,8 εκατ. για το εννεάμηνοέναντι μόλις €2,2 εκατ. κατά την αντίστοιχη συγκριτική περίοδο, λόγω της ισχυρής

αύξησης των οργανικών εσόδων.

Η Τράπεζα παρουσίασε νέες εκταμιεύσεις ύψους €2,4 δισ. (+45% σε ετήσια βάση), καταγράφοντας την καλύτερη επίδοση εννεαμήνου ιστορικά για την Τράπεζα και επιτυγχάνοντας τον στόχο των €2,1 δισ. που έχει τεθεί βάσει του επιχειρηματικού σχεδίου της, παρά το ανταγωνιστικό περιβάλλον. Το 4 7% των νέων εκταμιεύσεων διοχετεύθηκαν σε μικρομεσαίες επιχειρήσεις και ιδιώτες (4 1% και 6% αντίστοιχα), ενώ το 5 3% σε μεγάλες επιχειρήσεις.

Τα καθαρά έσοδα από τόκους ενισχύθηκαν κατά 86 % σε ετήσια βάση και ανήλθαν σε € 120,5 εκατ. Πέραν της αύξησης των υπολοίπων συνεπεία της συγχώνευσης, κύριοι μοχλοί της αύξησης ήταν η καθαρή πιστωτική επέκταση ύψους € 848 εκατ. και η αύξηση των υπολοίπων του χαρτοφυλακίου ομολόγων. Η καθαρή πιστωτική επέκταση παρέμεινε ισχυρή και διαμορφώθηκε στα €306 εκατ. στο Γ ́ τρίμηνο του έτους έναντι €309 ε κατ. στο Β ́ τρίμηνο, παρά την εποχικότητα που χαρακτηρίζει συνήθως το Γ ́ τρίμηνο.

Ισχυρή επίδοση καταγράφηκε στα Καθαρά Έσοδα από προμήθειες τα οποία διαμορφώθηκαν σε € 26,3 εκατ., σημειώνοντας αύξηση κατά 12 0% σε ετήσια βάση επωφελούμενα κυρίως από την αυξανόμενη παραγωγή δανείων, τη συνεχιζόμενη αύξηση στην έκδοση εγγυητικών επιστολών, τις μεταφορές κεφαλαίων, τη διαχείριση κεφαλαίων πελατών καθώς και από τη συγχώνευση. Τα καθαρά έσοδα από προμήθειες αποτέλεσαν το 16,0% των επαναλαμβανόμενων εσόδων, καταγράφοντας εντυπωσιακή αύξηση κατά 210 μ.β. σε ετήσια βάση. Τα κεφάλαια υπό διαχείριση πελατών ανήλθαν σε € 840 εκατ., σημειώνοντας αύξηση κατά 11% από τα τέλη του 2024.

Tα βασικά έσοδα του Ομίλου ενισχύθηκαν κατά 92% σε ετήσια βάση και διαμορφώθηκαν στα €146,8 εκατ. με αποτέλεσμα τα επαναλαμβανόμενα Λειτουργικά Έσοδα του Ομίλου να ανέλθουν σε €164,5 εκατ. έναντι € 86,2 εκατ. κατά την αντίστοιχη συγκριτική περίοδο, σημειώνοντας αύξηση 91% σε ετήσια βάση.

Εντυπωσιακή ήταν η βελτίωση της αποδοτικότητας, με μείωση του δείκτη κόστους προς επαναλαμβανόμενα έσοδα κατά 413 μ.β. σε ετήσια βάση στο εννεάμηνο, παρά τη μεγάλη αύξηση

στα επαναλαμβανόμενα Γενικά Λειτουργικά Έξοδα, λόγω της απορρόφησης της πρώην Παγκρήτιας Τράπεζας. Συγκεκριμένα ο σχετικός δείκτης περιορίστηκε στο 64,2% (από 68,3% το 9μηνο του 2024), και η πορεία του είναι σύμφωνη με τις προσδοκίες και το επιχειρηματικό σχέδιο για περαιτέρω βελτίωση της αποτελεσματικότητας της Τράπεζας.

Οι καταθέσεις του Ομίλου ανήλθαν σχεδόν στα €6, 7 δισ., παρουσιάζοντας αύξηση κατά 16% σε ετήσια βάση , με τον ρυθμό αύξησης να είναι μεγαλύτερος από τον ρυθμό αύξησης των καταθέσεων του τραπεζικού συστήματος (+ 5.3% καταθέσεις ιδιωτικού τομέα) ). Ισχυρό προφίλ ρευστότητας με δείκτη δανείων προς καταθέσεις ( LDR ) 62% και δείκτη κάλυψης ρευστότητας ( LCR ) 184% τον Σεπτέμβριο του 2025.

Η διευθύνουσα σύμβουλος της CediaBank, Ελένη Βρεττού δήλωσε μεταξύ άλλων: «Το εννεάμηνο του 2025 σηματοδοτήθηκε από μια σειρά μεγάλων αλλαγών για την CrediaBank. Ένα χρόνο μετά τη συγχώνευση με την Παγκρήτια Τράπεζα, είναι πλέον μια ενιαία Τράπεζα λειτουργικά, με νέα εικόνα και ταυτότητα. Με ενίσχυση σε όλα τα οργανικά μεγέθη και νέο ρεκόρ επιδόσεων, διεθνή παρουσία και ανανεωμένη εικόνα και λειτουργία, αλλά με το ίδιο πάθος να βρισκόμαστε δίπλα στον πελάτη μας, εργαζόμαστε στρατηγικά για να φέρουμε εις πέρας την αποστολή μας: Να απαντάμε στις ανάγκες των πελατών μας με ταχύτητα και ευελιξία, παραμένοντας δίπλα τους όχι μόνο στην καθημερινότητα, αλλά και σε κάθε σημαντική απόφασή τους. Στόχος μας τώρα είναι να επενδύσουμε στην απαραίτητη αναβάθμιση και εκσυγχρονισμό των υποδομών της Τράπεζας, προκειμένου να γίνουμε η καλύτερη τράπεζα για όλους συνδυάζοντας την ανθρώπινη προσέγγιση με τη χρήση της τεχνολογίας».