Optima Bank: Σύσταση αγοράς για τις ελληνικές τράπεζες με το βλέμμα στα μερίσματα - Οι τιμές στόχοι

Θετικά τα μηνύματα από τις επιδόσεις των ελληνικών τραπεζών

Ως ένα ισχυρό έτος χαρακτηρίζει το 2023 για τις ελληνικές τράπεζες η Optima Bank, κατά την ανάλυσή της μετά και την ολοκλήρωση των αποτελεσμάτων της προηγούμενης χρονιάς, επισημαίνοντας ότι οι επιδόσεις ήταν αποτέλεσμα της αύξησης των βασικών εσόδων και του αποτελεσματικού ελέγχου του κόστους.

Επιπλέον, οι κεφαλαιακές θέσεις ενισχύθηκαν περαιτέρω, η ρευστότητα ήταν άφθονη και η δυναμική της ποιότητας του ενεργητικού παρέμεινε θετική, παρά την ενεργειακή κρίση και τις πληθωριστικές πιέσεις.

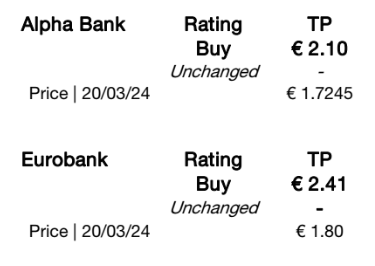

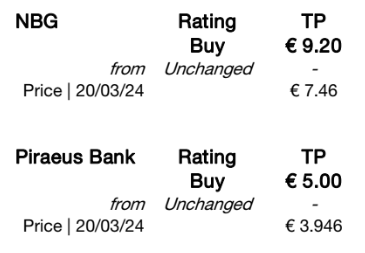

Ακολουθώντας τα καλύτερα από τα αναμενόμενα αποτελέσματα και τους στόχους κερδοφορίας για το 2024 που η Optima Bank πιστεύει ότι είναι εφικτές, επαναλαμβάνει την αξιολόγηση Αγοράς (buy) στον κλάδο. Επίσης, η Optima Bank δίνει τιμή στόχο για την Alpha Bank στα 2,10 ευρώ, για την Eurobank στα 2,41 ευρώ, για την Εθνική στα 9,20 ευρώ και για την Πειραιώς στα 5 ευρώ.

Σχετική Αποτίμηση

Οι ελληνικές τράπεζες διαπραγματεύονται με 5,93x σε όρους P/E με βάση τις εκτιμήσεις του 2024, με discount 26% έναντι των τραπεζών της ΕΕ και 0,78x σε όρους P/TBV, ήτοι με discount 30%. Ωστόσο, η Optima Bank αναμένει να δημιουργηθεί μια μέση τιμή RoaTBV στο 13,5% το 2024, ελαφρώς υψηλότερη από τις τράπεζες της ΕΕ και επομένως πιστεύει ότι θα πρέπει να συναλλάσσονται στο ίδιο επίπεδο με τις αντίστοιχες τράπεζες. Η Eurobank Holdings και η Piraeus Financial Holdings είναι οι κορυφαίες επιλογές της στον κλάδο, καθώς προσφέρουν τις υψηλότερες δυνατότητες ανόδου.

Μερίσματα

Οι ελληνικές τράπεζες έχουν ανακοινώσει τις προθέσεις τους να διανείμουν μερίσματα για το 2023 μετά από μακρά χρονική περίοδο (2008) και υπόκεινται σε ρυθμιστική έγκριση. Η Eurobank στοχεύει να διανείμει 0,09 ευρώ, η Εθνική 0,36 ευρώ, η Alpha 0,05 ευρώ, η Πειραιώς 0,06 ευρώ και η Optima bank 0,44 ευρώ, που συνεπάγεται απόδοση 4,8%.

P&L

Τα αναφερθέντα καθαρά κέρδη μειώθηκαν ελαφρά κατά 1% σε ετήσια βάση στα 3,75 δισ. ευρώ το 2023. Η Optima Bank υπενθυμίζει εδώ όμως ότι τα καθαρά κέρδη του 2022 ενισχύθηκαν από τα έκτακτα κέρδη ύψους 2,04 δισ. ευρώ περίπου από ομόλογα και τις εκχωρήσεις. Τα καθαρά έσοδα από τόκους ήταν η κινητήρια δύναμη των βασικών κερδών και αυξήθηκαν κατά 51% σε ετήσια βάση στα 8,23 δισ. ευρώ, καθώς το επιτοκιακό περιθώριο (NIM) διευρύνθηκε στο 2,75% έναντι 1,79% το 2022.

Τα έσοδα από προμήθειες αυξήθηκαν κατά 8% σε ετήσια βάση σε περίπου 1,88 δισ. ευρώ και έτσι τα βασικά έσοδα έφθασαν τα 10,1 δισ. (+41% ετησίως). Τα μη επαναλαμβανόμενα έσοδα διαμορφώθηκαν σε 345 εκατ. ευρώ από περίπου 2,04 δισ. ευρώ το 2022 και τα συνολικά έσοδα έφτασαν τα 10,46 δισ. ευρώ (+13% σε ετήσια βάση). Από την πλευρά του κόστους, το OpEx αυξήθηκε μόλις κατά 0,7% σε ετήσια βάση στα 3,47 δισ. ευρώ, παρά τις πληθωριστικές πιέσεις. Τα έσοδα προ προβλέψεων αυξήθηκαν κατά 21% σε ετήσια βάση στα 6,98 δισ. ευρώ.

Ποιότητα ενεργητικού

Τα LLPs (συμπεριλαμβανομένου του κόστους εκκαθάρισης NPE) αυξήθηκαν κατά 2% σε ετήσια βάση σε περίπου 1,43 δισ. ευρώ. Τα οργανικά NPEs αυξήθηκαν κατά μόλις 92 εκατ. ευρώ, παρά την ενεργειακή κρίση και τις πληθωριστικές πιέσεις. Τα NPEs μειώθηκαν κατά 3,31 δισ. ευρώ σε περίπου 6,4 δισ. ευρώ και τα καθαρά NPEs ανήλθαν σε 2,2 δισ. ευρώ (-1,69 δισ. σε ετήσια βάση). Ο μέσος λόγος NPE βελτιώθηκε περαιτέρω στο 3,5% έναντι 5,2% το 2022, ενώ η διάμεση κάλυψη NPE διευρύνθηκε στο 86,4% από 75,5% το 2022.

Ισολογισμός

Τα καθαρά δάνεια ανήλθαν στα 151,9 δισ. ευρώ (-1% σε ετήσια βάση). Οι καταθέσεις επιταχύνθηκαν κατά 3,7 δισ. ευρώ ετησίως στα 225,8 δισ. ευρώ και ως εκ τούτου το LDR βελτιώθηκε στο 67,3% από 69,1% το 2022. Οι προθεσμιακές καταθέσεις αυξήθηκαν κατά 17,1 δισ. ευρώ περίπου σε 58,8 δισ. ευρώ και αντιπροσώπευαν το 26,8% των καταθέσεων έναντι του 1,8% των καταθέσεων το 2022.

Νέα καθοδήγηση για το 2024

Οι διοικητικές ομάδες παρουσίασαν τους στόχους κερδοφορίας τους για το 2024, οι οποίοι ξεπέρασαν τις προβλέψεις της Optima Bank στις περιπτώσεις της Eurobank, της Εθνικής και της Alpha και πιστεύει ότι συνεπάγονται ανοδικούς κινδύνους, δεδομένων των συντηρητικών παραδοχών για το μείγμα προθεσμιακών καταθέσεων και τα beta.