Σε διαφορετικό κλίμα η Mediobancα για τις ελληνικές τράπεζες - Χαμηλώνει τιμή-στόχο και συστάσεις

Οι επερχόμενες μειώσεις των επιτοκίων θα επηρεάσουν αρνητικά τις αποδόσεις ενώ και οι αποτιμήσεις τους έχουν πλέον αυξηθεί

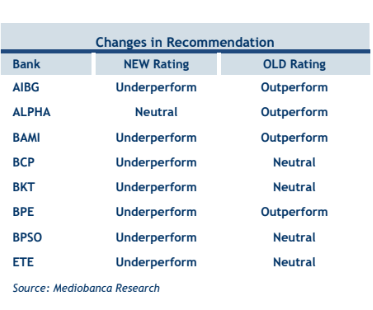

Η ιταλική τράπεζα Mediobanca προχωρά σε αλλαγές στις συστάσεις και τις τιμές στόχους της για τις ελληνικές τράπεζες Alpha Bank και Εθνική Τράπεζα, καθώς θεωρεί ότι οι επερχόμενες μειώσεις των επιτοκίων θα επηρεάσουν αρνητικά τις αποδόσεις, ενώ και οι αποτιμήσεις τους έχουν πλέον αυξηθεί.

Την ίδια στιγμή, διατηρεί τη σύσταση για την Τράπεζα Πειραιώς σε ουδέτερη, χωρίς αλλαγή. “Δεδομένων των ισχυρών επιδόσεων μέχρι στιγμής και της σχετικής αποτίμησης σε σχέση με άλλες ευρωπαϊκές τράπεζες, υποβαθμίζουμε την Εθνική Τράπεζα σε σύσταση υποαπόδοσης (underweight) από ουδέτερη (neutral) και την Alpha Bank σε ουδέτερη σύσταση (neutral) από σύσταση υπεραπόδοση (overweight)”, εξηγεί η ιταλική τράπεζα Mediobanca. Παράλληλα, μειώνει ελαφρώς και τις τιμές στόχους για τις δύο τράπεζες με το στόχο για την Εθνική Τράπεζα να ‘πέφτει’ από τα 6,70 ευρώ σε 6,30 ευρώ και για την Alpha Bank στα 1,70 ευρώ ανά μετοχή από 1,80 ευρώ, πριν, ενώ διατηρεί αμετάβλητη την τιμή στόχο της Τράπεζα Πειραιώς σε 3,65 ευρώ.

«Μειώνουμε τη σύσταση σε υποαπόδοση από ουδέτερη για την Εθνική Τράπεζα με νέα χαμηλότερη τιμή στόχο στα 6,30 ευρώ από 6,70 ευρώ πριν, με τον κίνδυνο να αυξάνεται λόγω των χαμηλότερων επιτοκίων στο μέλλον. Η Εθνική Τράπεζα, τρίμηνο με τρίμηνο, επιβεβαιώνει το ποιοτικό της καθεστώς, βελτιώνοντας την ποιότητα του ενεργητικού της και ‘χτίζοντας’ κεφάλαιο. Ωστόσο, η μείωση των επιτοκίων θα πλήξει την κερδοφορία της, μειώνοντας τον δείκτη αποδοτικότητας RoTE από τα σημερινά υψηλά επίπεδα προς το 10% με 13% το 2024-2025.

Αναμένουμε ότι η ΕΤΕ θα συνεχίσει να εμφανίζει διψήφιο ποσοστό αποδοτικότητας RoTE τα επόμενα χρόνια, αλλά, βλέπουμε ότι αυτό έχει ήδη τιμολογηθεί στην αποτίμηση της. Η μετοχή της Εθνικής Τράπεζα είναι διαπραγματεύσιμη με 0,8 φορές τον δείκτη Ρ/TE για φέτος. Για το 2025, η μετοχή είναι διαπραγματεύσιμη με implied (τεκμαρτό) δείκτη κόστους κεφαλαίου (Cost of Equity – CoE) στο 13%, διψήφιο ποσοστό κάτω από τον κλάδο. Αυτό, σε συνδυασμό με την υψηλή ευαισθησία της τράπεζας στα επιτόκια, οδηγεί σε υποβάθμιση της μετοχής σε σύσταση underperform από neutral και η τιμή στόχος μειώνεται στα 6,30 ευρώ (από 6,70 ευρώ)», εξηγεί η Μediobanca.

«Μειώνουμε τη σύσταση για την Alpha Bank σε ουδέτερη από υπεραπόδοση με νέα τιμή στόχο στα 1,70 ευρώ. Τα χαμηλότερα επιτόκια αφήνουν μικρό περιθώριο ανόδου από εδώ και πέρα. Από την αναβάθμισή μας σε σύσταση υπεραπόδοσης τον Οκτώβριο, η τιμή της μετοχής της Alpha Bank έχει αυξηθεί πάνω από 25%. Ωστόσο, εμείς βλέπουμε την επερχόμενη μείωση των επιτοκίων ως σημαντικό εμπόδιο για τη μελλοντική κερδοφορία της τράπεζας, καθώς είναι μια ένα από τις πιο ευαίσθητες τράπεζες στις μεταβολές των επιτοκίων μεταξύ των τραπεζών της ΕΕ. Παρόλο που αναμένουμε ότι η μελλοντική αποδοτικότητα RoTE της Alpha Bank θα παραμείνει γύρω στο 10%, βλέπουμε τον implied (τεκμαρτό) δείκτη κόστος κεφαλαίου της τράπεζας να συμβαδίζει με τον κλάδο (ή να διαπραγματεύεται σε περίπου 0,6 φορές τον δείκτη P/TE για 10% RoTE), περιορίζοντας τα περιθώρια ανόδου από εδώ και πέρα. Υποβαθμίζουμε τη μετοχή σε ουδέτερη σύσταση από σύσταση υπεραπόδοσης και μειώνουμε το στόχο τιμής σε 1,70 ευρώ από 1,80 ευρώ», υπογραμμίζει η Μediobanca.