Moody’s: Οι λόγοι που δώσαμε επενδυτική βαθμίδα σε Εθνική Τράπεζα και Εurobank και όχι στην Ελλάδα

Παράλληλα, δίνει απαντήσεις και σε άλλα σημαντικά ερωτήματα των επενδυτών, εξηγώντας έτσι και την ισχυρή ψήφο εμπιστοσύνης που έδωσε στον κλάδο αυτήν την εβδομάδα.

Η Moody’s εξηγεί τους λόγους που προχώρησε στην αναβάθμιση των αξιολογήσεων των ελληνικών τραπεζών και απαντά στο ερώτημα Πώς γίνεται να έδωσε το investment grade σε δύο συστημικές τράπεζες για τις καταθέσεις τους, ενώ η πιστοληπτική ικανότητα της Ελλάδας παραμένει κάτω από αυτήν έπειτα και από τη διπλή αναβάθμιση της προηγούμενης Παρασκευής.

. Το κλειδί είναι οι ισχυρές οικονομικές επιδόσεις των ελληνικών τραπεζών και η βελτίωση του λειτουργικού περιβάλλοντος που στηρίζουν τις αναβαθμίσεις της αξιολόγησης.

Αναφορικά με τις βασικές ερωτήσεις των επενδυτών, οι απαντήσεις των αναλυτών της είναι:

- Ποιοι είναι οι κύριοι παράγοντες πίσω από τις πρόσφατες αναβαθμίσεις της πιστοληπτικής ικανότητας των τεσσάρων συστημικών τραπεζών στην Ελλάδα;

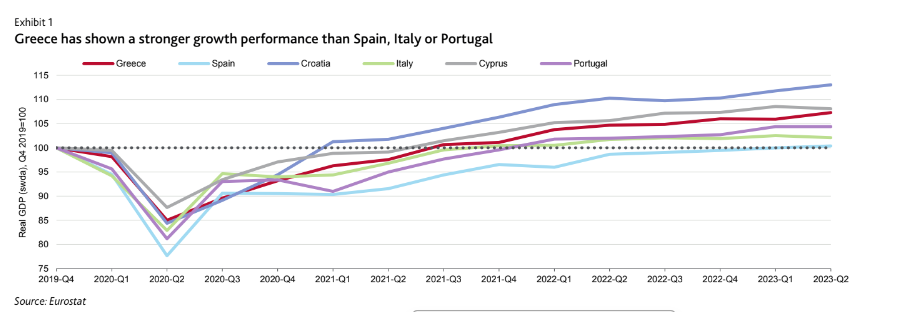

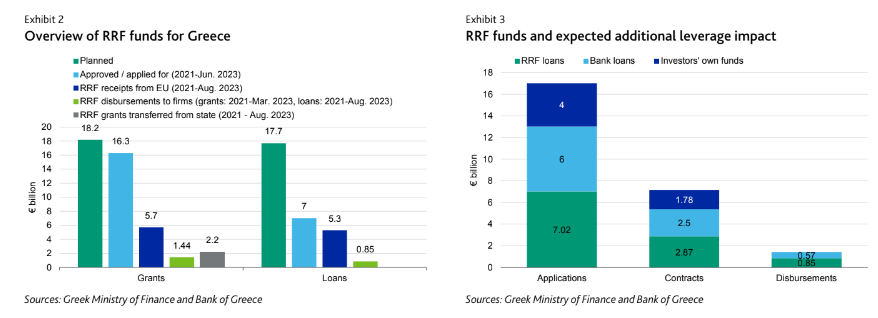

Η κύρια κινητήρια δύναμη για τις αναβαθμίσεις της Alpha Bank, της Eurobank, της Εθνικής Τράπεζας και της Τράπεζας Πειραιώς είναι η βελτίωση των λειτουργικών και τραπεζικών πιστωτικών συνθηκών στην Ελλάδα. Οι ισχυρές οικονομικές επιδόσεις των τραπεζών το 2022-23 και η μείωση του ρίσκου υποστηρίζουν το ισχυρότερο πιστωτικό τους προφίλ.

- Πώς έχουν βελτιωθεί οι συνθήκες στον τραπεζικό τομέα;

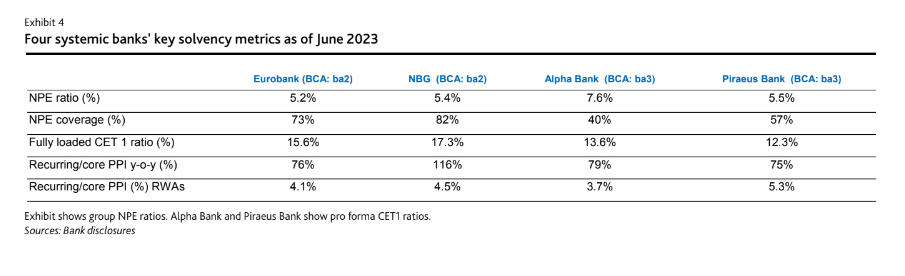

Οι προοπτικές για τις ελληνικές τράπεζες είναι θετικές λόγω της μείωσης των μη εξυπηρετούμενων ανοιγμάτων (ΜΕΑ) από πάνω από 50% το 2016 σε περίπου 8% τον περασμένο Ιούνιο. Η βελτιωμένη ποιότητα του ενεργητικού στηρίζει την οργανική κερδοφορία, οικονομική ανάπτυξη και ελαχιστοποιεί τους κινδύνους φερεγγυότητας. Οι ελληνικές τράπεζες τιτλοποίησαν τα NPEs και έλαβαν κρατικά εγγυημένα senior notes, τα οποία πλέον ταξινομούνται ως εξυπηρετούμενα δάνεια.

- Υπάρχουν δυνατότητες για περαιτέρω ενοποίηση και συγχωνεύσεις και εξαγορές στον τραπεζικό τομέα;

Οι δύο μικρές τράπεζες, η Attica Bank και η Παγκρήτια Τράπεζα, έχουν επισημάνει σχέδια για πιθανή συγχώνευση. Επιπλέον, η Eurobank συμφώνησε πρόσφατα να αποκτήσει πλειοψηφικό πακέτο μετοχών της Hellenic Bank Public Company Ltd με έδρα την Κύπρο. Οι κινήσεις αυτές είναι πιστωτικά θετικές, παρά τους κινδύνους εκτέλεσης, ενισχύοντας την παρουσία των τραπεζών στην αγορά.

Γιατί έδωσε επενδυτική βαθμίδα σε ΕΤΕ και Eurobank

Οι τέσσερις συστημικές τράπεζες έχουν σημαντική έκθεση σε ομόλογα του Ελληνικού Δημοσίου και σε τιτλοποιημένα ομόλογα με κρατική εγγύηση, επισημαίνει η Moody’s. Επιπλέον, οι περισσότερες από τις δραστηριότητές τους βρίσκονται στην Ελλάδα και κατά συνέπεια συνδέονται με την ελληνική οικονομία. Ως αποτέλεσμα, οι Βασικές Αξιολογήσεις Πιστώσεων (BCA) τους δεν μπορούν να είναι υψηλότερα από την αξιολόγηση του δημοσίου (Ba1).

Το υψηλότερο BCA που δίνει αυτήν τη στιγμή είναι το ba2, σε ΕΤΕ και Eurobank, δίνοντας χώρο για περαιτέρω αναβαθμίσεις. Αυτό σε κάποιο βαθμό οδηγεί επίσης τις θετικές προοπτικές αξιολόγησης για τις τέσσερις συστημικές τράπεζες.

Ωστόσο, οι αξιολογήσεις καταθέσεων που έχουν εκχωρηθεί στις ελληνικές τράπεζες βασίζονται στην ανάλυση του οίκου για τις μελλοντικές απώλειες εάν υπάρξει χρεοκοπία (LGF). Αυτό λαμβάνει υπόψη την πιθανή σοβαρότητα ζημιών για κάθε μέσο στη δομή του παθητικού μιας τράπεζας σε ένα σενάριο εξυγίανσης. Αυτές οι αξιολογήσεις μέσων τοποθετούνται είτε υψηλότερα είτε χαμηλότερα από το BCA μιας τράπεζας, με βάση τις πιθανές ζημίες που μπορεί να υποστεί ένας επενδυτής.

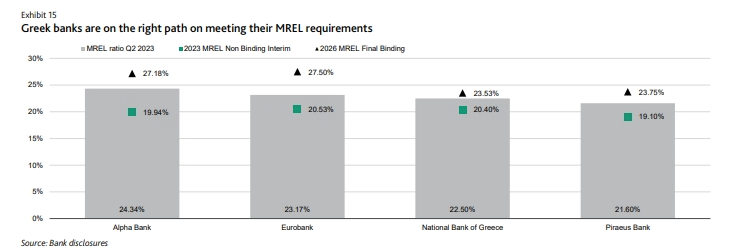

Έτσι, τοποθετεί τη μακροπρόθεσμη αξιολόγηση των καταθέσεων και των τεσσάρων τραπεζών δύο βαθμίδες υψηλότερα από τα BCA τους, για να αντικατοπτρίζει τη σχετικά χαμηλή σοβαρότητα των ζημιών για τις καταθέσεις σε ένα πιθανό σενάριο εξυγίανσης. Οι χαμηλές απώλειες εξηγούνται εν μέρει από τα σχέδια χρηματοδότησης των τραπεζών για την κάλυψη των απαιτήσεων MREL πριν το 2025. Αυτά τα μέσα παρέχουν ένα απόθεμα απορρόφησης ζημιών πριν επηρεαστούν οποιεσδήποτε καταθέσεις, όπως τονίζει.

Αυτό έχει ως αποτέλεσμα, όπως υπογραμμίζει, την τοποθέτηση των αξιολογήσεων καταθέσεων των ελληνικών τραπεζών με την υψηλότερη αξιολόγηση BCA (ΕΤΕ και Eurobank) στην κατηγορία επενδυτικής βαθμίδας και στο Baa3, μία βαθμίδα υψηλότερα από την αξιολόγηση των ελληνικών ομολόγων.

- Πόσο μεγάλο κίνδυνο αποτελούν ο πληθωρισμός, τα υψηλά επιτόκια και οι πρόσφατες πυρκαγιές και πλημμύρες θέτουν για την πιστοληπτική ποιότητα της ελληνικής τράπεζας;

Ο πληθωρισμός και τα υψηλά επιτόκια μπορεί να επηρεάσουν τους δανειολήπτες ικανότητα αποπληρωμής των δανείων, αλλά ο αντίκτυπος για νέα ΜΕΑ είναι ελάχιστος μέχρι στιγμής. Φυσικά οι καταστροφές εγκυμονούν ορισμένους κινδύνους για την ποιότητα του ενεργητικού, αλλά όχι αρκετούς για να εκτροχιάσουν τις οικονομικές επιδόσεις φέτος.

- Πόσο ανθεκτικές είναι αυτές οι ελληνικές τράπεζες στους κραδασμούς της αγοράς;

Οι μεγάλες ελληνικές τράπεζες έχουν ενισχύσει τα εποπτικά τους κεφαλαιακά μεγέθη, παρέχοντας ανθεκτικότητα έναντι των σοκ της αγοράς, αν και η ικανότητα απορρόφησης ζημιών τους είναι κάπως μειωμένη από τα υψηλά επίπεδα αναβαλλόμενων φορολογικών πιστώσεων. Παρ’ όλα αυτά, σημείωσαν καλές επιδόσεις στο τεστ της Ευρωπαϊκής Τραπεζικής Αρχής (ΕΑΤ) στην άσκηση προσομοίωσης ακραίων καταστάσεων για τις ευρωπαϊκές τράπεζες.