Goldman Sachs: Στην κορυφή των αναδυόμενων αγορών η Ελλάδα - Αναβαθμίζεται η τιμή στόχος για τον ΓΔ

«Ευκαιρία» οι ελληνικές τράπεζες

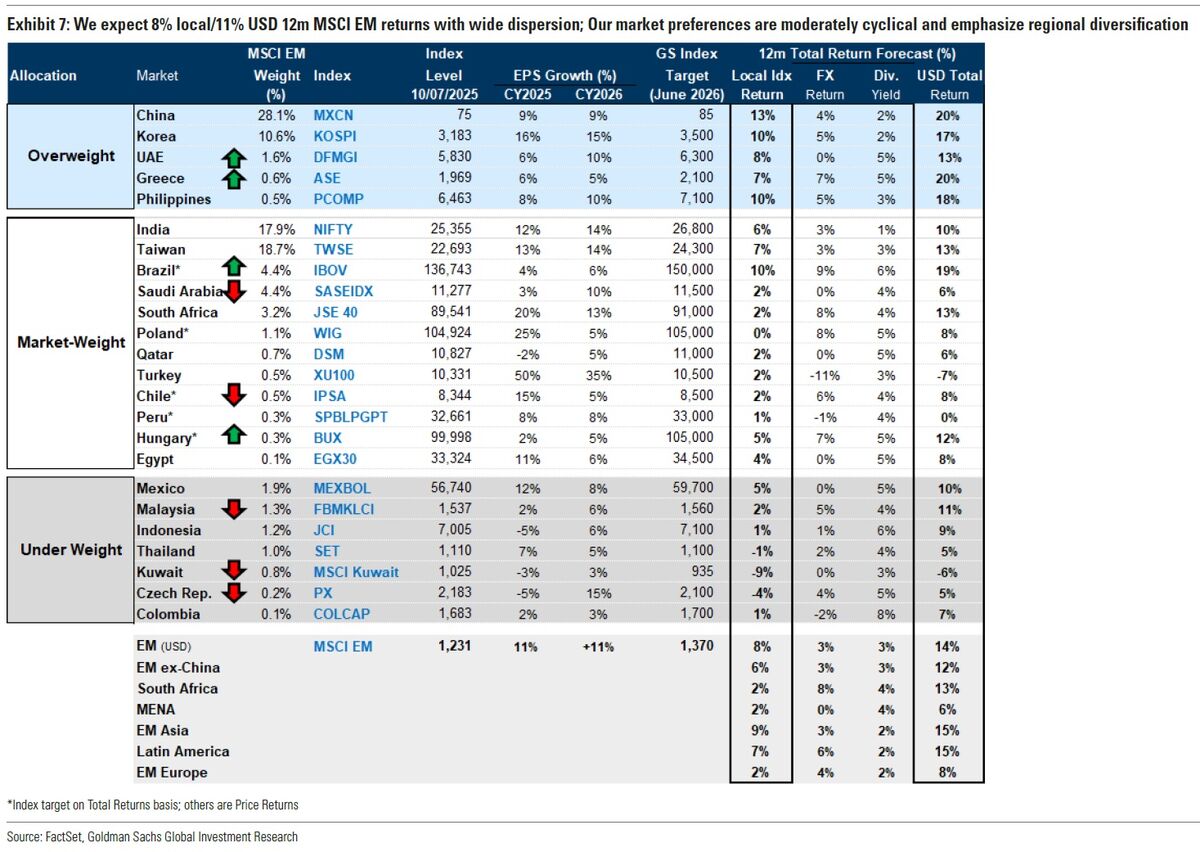

Στην κορυφή των επιλογών της για τις αναδυόμενες αγορές τοποθετεί την Ελλάδα η Goldman Sachs, αναβαθμίζοντας τη σύσταση για τον Γενικό Δείκτη του Χ.Α. σε «Υπεραπόδοση» (Overweight) και ανεβάζοντας τον στόχο στις 2.100 μονάδες. Η επενδυτική τράπεζα «βλέπει» περιθώριο απόδοσης της τάξεως του 14% σε δολαριακή βάση για τους επόμενους 12 μήνες, κατατάσσοντας την ελληνική αγορά στην κορυφή της στρατηγικής της έκθεσης «EM Weekly Kickstart».

Η επιλογή overweight της Goldman επιβεβαιώνει ότι η ελληνική αγορά δεν αποτελεί πλέον απλώς tactical bet, αλλά δομική ευκαιρία για διεθνείς χαρτοφυλάκια που αναζητούν ισορροπία μεταξύ κυκλικής ανάπτυξης και επενδυτικής ασφάλειας.

Με θετικά μακροοικονομικά δεδομένα, δυναμική κερδών, επαρκή διαφοροποίηση κεφαλαίων και υποστηρικτική νομισματική πολιτική, η χώρα προσφέρει ελκυστικό συνδυασμό απόδοσης, αποτίμησης και θεμελιωδών, που δύσκολα απαντάται σε άλλες αγορές.

Η Goldman Sachs υπογραμμίζει με σαφήνεια πως η Ελλάδα βρίσκεται πλέον στην πρώτη γραμμή των επενδυτικών επιλογών για τις αναδυόμενες αγορές.

H Goldman Sachs αναβαθμίζει την τιμή-στόχο για τον MSCI Emerging Markets στις 1.370 μονάδες, προσδοκώντας συνολική απόδοση +11% σε δολάρια σε δωδεκάμηνη βάση.

Ξεχωριστή θέση σε αυτή τη στρατηγική κατέχει η Ελλάδα, για την οποία η αμερικανική επενδυτική τράπεζα προβλέπει απόδοση +17% σε USD και +7% σε ευρώ, ενώ αναμένει αύξηση κερδών ανά μετοχή (EPS Growth) κατά 5% το 2025 και 6% το 2026. Η μερισματική απόδοση είναι στο 55.

Οι εκτιμήσεις αυτές τοποθετούν την ελληνική αγορά σημαντικά πάνω από τον μέσο όρο του δείκτη MSCI EM, που αναμένεται να καταγράψει EPS growth 11% γιαα το 2025 και 2026 αντίστοιχα, αλλά με χαμηλότερη τιμή στόχο σε απόδοση.

Η Ελλάδα συνεχίζει να ξεχωρίζει μεταξύ των αγορών του MSCI EM, καταγράφοντας απόδοση +32% από την αρχή του έτους σε δολάρια – την υψηλότερη από όλες τις χώρες της κατηγορίας. Μάλιστα, την τελευταία εβδομάδα που καλύπτει η έκθεση, η ελληνική αγορά σημείωσε άνοδο 3-4%, τη στιγμή που ο συνολικός δείκτης MSCI EM έμεινε σχεδόν αμετάβλητος (-0,2%).

Στην κατηγορία CEEMEA (Κεντρική και Ανατολική Ευρώπη, Μέση Ανατολή και Αφρική), η Goldman Sachs προχωρά σε αναβάθμιση της στάθμισης για την Ελλάδα, στο πλαίσιο μιας πιο μετριοπαθώς κυκλικής κατανομής που ενισχύει τις αγορές με προοπτικές ανάπτυξης και θετικές εκπλήξεις στα κέρδη.

Η Ελλάδα συγκαταλέγεται στις κορυφαίες αγορές ως προς τις αναμενόμενες αποδόσεις, τόσο σε τοπικό νόμισμα όσο και σε USD, με προβλεπόμενη συνολική απόδοση +13%, όταν άλλες σημαντικές αγορές, όπως η Πολωνία, εμφανίζουν πολύ χαμηλότερες προοπτικές (μόλις +3%).

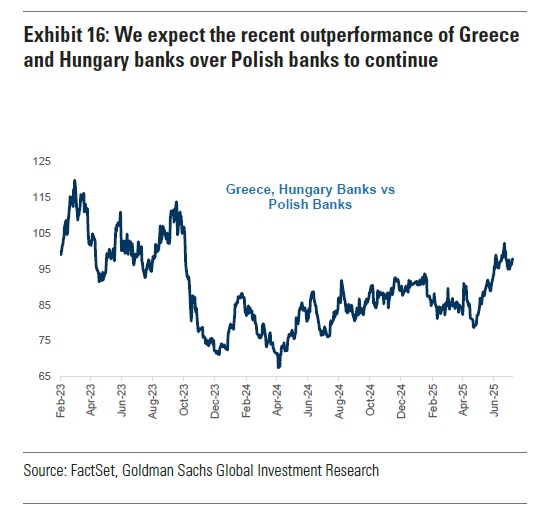

Η περίπτωση των ελληνικών τραπεζών: Ισχυρό risk-reward, υποστήριξη από το περιβάλλον επιτοκίων

Η έκθεση δίνει ιδιαίτερη έμφαση στον τραπεζικό κλάδο της Ανατολικής Ευρώπης, επισημαίνοντας ότι τράπεζες στην Ελλάδα και στην Ουγγαρία έχουν ακόμα σημαντικά περιθώρια ανόδου, παρά τις υψηλές αποδόσεις που έχουν ήδη καταγράψει.

H Goldman Sachs παρουσιάζει συγκριτική αξιολόγηση του λόγου P/B (Price-to-Book) έναντι του ROE (Return on Equity) μεταξύ ευρωπαϊκών τραπεζών, δείχνοντας πως οι ελληνικές τράπεζες εξακολουθούν να διαπραγματεύονται με σημαντική έκπτωση σε σχέση με τις ανεπτυγμένες αγορές, προσφέροντας ταυτόχρονα υψηλές αποδόσεις ιδίων κεφαλαίων. Το σενάριο χαμηλότερων επιτοκίων από τη Fed υποστηρίζει τη στροφή των επενδυτών σε κυκλικούς και χρηματοοικονομικούς κλάδους στις αναδυόμενες, με τις ελληνικές τράπεζες να εμφανίζουν ιδιαίτερα ελκυστικό συνδυασμό θεμελιωδών και αποτιμήσεων.

Υπάρχει περιθώριο μεγαλύτερης έκθεσης των funds στην Ελλάδα

Οι συνολικές εισροές κεφαλαίων προς τις αναδυόμενες αγορές παραμένουν ισχυρές. Οι επενδυτικές ροές σε μετοχικά funds των EM έχουν ξεπεράσει τα 11 δισ. δολάρια τις τελευταίες 7 εβδομάδες, με τον οίκο να κάνει λόγο για θετική επανατοποθέτηση σε μια κατηγορία που ήταν υπο-επενδυμένη επί σειρά ετών.

Την ίδια ώρα, η Ελλάδα παραμένει με μικρή συμμετοχή στα διεθνή χαρτοφυλάκια. Οι αμοιβαία κεφάλαια παγκόσμιας κάλυψης (global mutual funds) εξακολουθούν να διατηρούν χαμηλή έκθεση στην Ελλάδα, κάτι που αφήνει περιθώρια για αναβάθμιση θέσεων από πλευράς θεσμικών, ειδικά καθώς τα θεμελιώδη συνεχίζουν να βελτιώνονται.

Παρά την εντυπωσιακή άνοδο από την αρχή του έτους, η ελληνική αγορά εξακολουθεί να διαπραγματεύεται με έκπτωση έναντι των περισσότερων αγορών του MSCI EM. Το forward P/E της Ελλάδας είναι κάτω από τον μέσο όρο των αναδυόμενων, με τους επενδυτές να πληρώνουν λιγότερο για τα κέρδη σε σύγκριση με χώρες όπως η Ινδία, το Μεξικό ή ακόμα και η Σαουδική Αραβία. Αυτό ενισχύει το case για re-rating, ειδικά αν οι προσδοκίες για αύξηση των EPS (όπως το +6% το 2025 και +7% το 2026) επαληθευτούν ή υπερβούν τις εκτιμήσεις.