Οι στρατηγικές Επενδύσεων και τα κριτήρια για Leverage Buyout

Οι βασικότεροι παράγοντες επενδυτικής στρατηγικής που οι ιδιώτες επενδυτές εξετάζουν κατά το στάδιο της επένδυσης τους αποτελούν: (α) η κερδοφορία (ΕΒΙΤΑ) που οδηγεί σε μια μερισματική πολιτική (β) η τιμή μετοχής που διαμορφώνεται για την επιχείρηση στην οποία πραγματοποιήθηκε μία επένδυση (γ) η πολιτική σταθερότητα της χώρας.

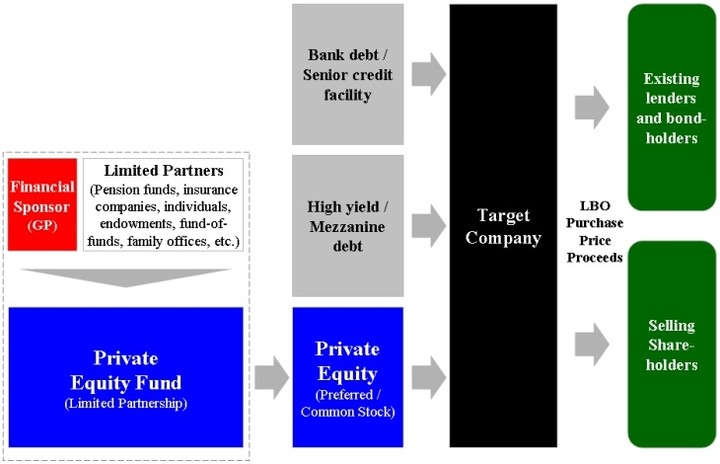

Ένα μέσο χρηματοδότησης μίας επένδυσης αποτελεί και η «Εξαγορά μέσω Μόχλευσης», με τον αγγλικό τίτλο Leverage Buy Out (LBO) κατά την οποία συναλλαγή πραγματοποιείται μία εξαγορά μιας εταιρείας ή ενός κλάδου μιας εταιρείας που χρηματοδοτείται ως επί το πλείστον με χρέος δηλαδή δανεισμό. Ο Χρηματοδότης αγοραστής (π.χ. ένας οικονομικός χορηγός π.χ. ιδιωτικού μετοχικού κεφαλαίου ή μια τράπεζα) επενδύει ένα μικρό ποσό σε σχέση με το συνολικό τίμημα μιας επένδυσης, για ίδια κεφάλαια και χρησιμοποιεί για μόχλευση μεγαλύτερο ποσό το οποίο το παρέχει ως δάνειο.

Η LBO ανάλυση ή συνολική εκτίμηση μίας εξαγοράς γενικά παρέχει ένα «πάτωμα-floor» αποτίμησης για την εταιρεία προς εξαγορά ή συγχώνευση, και όσον αφορά τον οικονομικό χορηγό ή επενδυτή συνήθως καθορίζει πως θα αντέξει οικονομικά να επενδύσει τα απαιτούμενα ποσά, σε κεφάλαια ή δάνεια, σε μια εταιρεία στόχο και πρόσθετα ο ίδιος ο επενδυτής να συνειδητοποίηση αν η απόδοση της επένδυσης είναι αυτή που τουλάχιστο αναμένεται σε μια ομαλή αγορά. Αν π.χ. ο οικονομικός χορηγός ή επενδυτής καθορίζει ένα μικρότερο από την αγορά επιτόκιο στο προσφερόμενο δάνειο αιτιολογείται αν προσμένει ένα υψηλότερο μέρισμα που θα πάρει και αν ως σύνολο εσόδων καταλήγει ο επενδυτής να ωφεληθεί από την επένδυση LBO.

Στην πρακτική και στη βιβλιογραφία η προσέγγιση ανάλυσης προσδιορίζεται, συνήθως, από τα εξής βήματα:-

Προσδιορισμός των παραδοχών λειτουργίας της υπό χρηματοδότηση επιχείρησης, εκτίμησης των προβλέψεων για αυτόνομη λειτουργία και υπολογισμό του ΕΒΙΤΑ και των ταμειακών ροών που θα εκπηγάζουν από την λειτουργία της υπό επένδυση επιχείρησης για την αποπληρωμή των δανειακών υποχρεώσεων της πέρα από τον επενδυτικό ορίζοντα, με βάση την στρατηγική εξόδου του επενδυτή.

Καθορισμός επιπέδων μόχλευσης κλειδί για την κεφαλαιακή διάρθρωση που ως αποτέλεσμα θα έχει την ρεαλιστική οικονομική κάλυψη των απαιτήσεων των πιστωτών και προμηθευτών με βάση τον προβλεπόμενο όγκο και αξία πωλήσεων και αγορών με την απαιτούμενη πίστωση προς τους πελάτες και την πίστωση που παρέχεται από τους προμηθευτές.

Εκτίμηση του τιμήματος που προσμένει ο επενδυτής κατά τον χρόνο εξόδου του από την επένδυση.

Υπολογισμός του εσωτερικού συντελεστή απόδοσης (IRR), ενεργώντας διάφορα σενάρια αποτελεσμάτων ευαισθησίας, που θα επιτρέπει την έξοδο του επενδυτή από την επένδυση, ανάλογα και με τους όρους της χρηματοδοτικής σύμβασης. Σημειώνεται ότι ο εσωτερικός συντελεστής απόδοσης χρησιμοποιείται κατά την διαδικασία προσδιορισμού ή εκτίμησης του απαιτούμενου κεφαλαίου και για την μέτρηση και σύγκριση της αποδοτικότητας του επενδυθέντος κεφαλαίου.

Ο κάθε επενδυτής επενδύει σημαντικό χρόνο παρακολούθησης της επένδυσης και των γεωπολιτικών εξελίξεων στο χώρο που λειτουργούν οι επιχειρήσεις στις οποίες επένδυσε. Μέσα στο ισχύον νομικό και θεσμικό πλαίσιο που οι Ελληνικές Τράπεζες λειτουργούν, σε αντίθεση με τους ιδιώτες επενδυτές ή οικονομικούς χορηγούς, έχουν αρκετούς περιορισμούς αναφορικά με τις επενδύσεις που χορηγούν ή τις χορηγήσεις δανείων που διενεργούν. Ένα περιορισμός αφορά την ηλικία λειτουργίας μίας επιχείρησης. Αν π.χ. μία Τράπεζα επενδύει σε μια νεοϊδρυόμενη με νέα προϊόντα ή νέες τεχνολογίες, μπορεί από τις εποπτικές αρχές να τεθεί θέμα κακής επένδυσης. Όταν όμως μέσω της μορφής επένδυσης LBO σχετίζεται μία ήδη υφιστάμενη επιχείρηση η οποία συγχωνεύεται σε μια ήδη νεοϊδρυθείσες εταιρεία για σκοπούς λόγω χάριν αναδιάρθρωσης τότε αυτό που πραγματικά θα πρέπει να εξετάζεται είναι οι ουσιαστικοί λόγοι της ενέργειας.

Μια στρατηγική εξόδου θα πρέπει να επιτρέπει στους επενδυτές των διαφόρων μορφών που παραπάνω αναπτύξαμε να κερδίσουν σε σύντομο χρονικό διάστημα τα χρήματα που έχουν επενδυθεί σε μία επιχείρηση. Στρατηγικές εξόδου, συνηθέστερα, περιλαμβάνουν μια ολοκληρωτική πώληση της εταιρείας σε ένα στρατηγικό αγοραστή ή ένα άλλο επενδυτή ή οικονομικό χορηγό, ένα IPO, ή μια ανακεφαλαιοποίηση. Ένας επενδυτής / αγοραστής αναμένει τυπικά να ρευστοποίηση μία επένδυση LBO εντός 3 έως 7 χρόνια μέσω από μια από τις στρατηγικές που παραπάνω αναφέραμε.

Γιάγκος Χαραλάμπους F.C.C.A

Είναι ελεύθερος επαγγελματίας, τεχνικός σύμβουλος της UHY AΞΩΝ Ορκωτοί Ελεγκτές, Πρώην Α' Αντιπρόεδρος της Επιτροπής Κεφαλαιαγοράς, μέλος (fellow) του Συνδέσμου Ορκωτών Λογιστών Αγγλίας (Association of Certified and Corporate Accountants) και του Συνδέσμου Ελεγκτών Λογιστών Κύπρου, επίτιμο μέλος του ΣΕΣΜΑ και αντιπρόεδρος του Δ.Σ του ΤΟΜΔΑ-ΕΕΔΕ. Emails: [email protected] και [email protected]