Goldman Sachs: Τα δύσκολα πέρασαν - Δέκα επενδυτικά ζητήματα που θα απασχολήσουν τις αγορές το 2024

Μείωση επιτοκίων από το δεύτερο μισό του 2024

Η παγκόσμια οικονομία ξεπέρασε ακόμη και τις αισιόδοξες προσδοκίες το 2023 και τα δύσκολα είναι πίσω μας, προβλέπει η Goldman Sachs. H επενδυτική τράπεζα ξεκινάει τον κύκλο των strategy reports για το 2024 με το διαχρονικό report και τα 10 επενδυτικά θέματα που θα διαμορφώσουν τις αποδόσεις στις αγορές το 2024.

«Πρόσφατα παρουσιάσαμε τις παγκόσμιες μακροοικονομικές προοπτικές για το 2024, όπου εκτιμήσαμε ότι το δύσκολο μέρος έχει τελειώσει. Αναφορικά με τις προοπτικές για τις παγκόσμιες αγορές, υπογραμμίζοντας ως συνήθως τα 10 βασικά επενδυτικά θέματα που καθοδηγούν πολλές από τις απόψεις μας για την αγορά.

Τα 10 επενδυτικά θέματα είναι τα ακόλουθα:

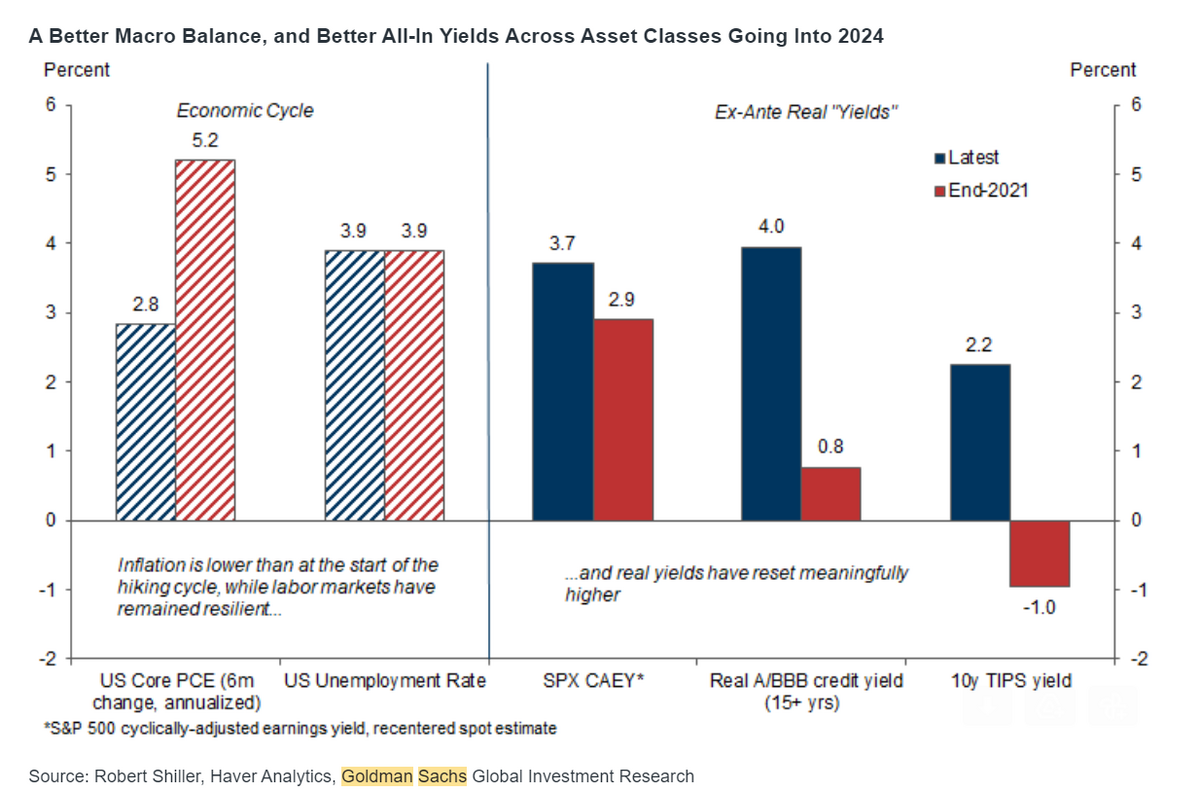

1. Ο πληθωρισμός πλησιάζει το στόχο. Δεν υπάρχει επικείμενη ύφεση στις ΗΠΑ, αλλά οι αγορές έχουν ήδη τιμολογηθεί για ήπια προσγείωση. Ο πληθωρισμός είναι σε απόσταση αναπνοής από τον στόχο σε όλες τις ανεπτυγμένες χώρες και δεν υπάρχει άμεσος κίνδυνος ύφεσης στις ΗΠΑ. Το πρόβλημα είναι ότι αυτή άποψη αντανακλάται ήδη στις αποτιμήσεις στις αγορές.

2. Η πανδημία ήταν το τελευταίο χτύπημα προς χαμηλότερες αποδόσεις και χαμηλό πληθωρισμό μετά την παγκόσμια χρηματοπιστωτική κρίση (GFC). Η εικόνα είναι ότι έχουμε ξεφύγει από την παγίδα ρευστότητας, τον “χαμηλό πληθωρισμό” και τις χαμηλές αποδόσεις. Ένα πιο φυσιολογικό επενδυτικό περιβάλλον σε σχέση με την περίοδο μετά το GFC, με θετικές πραγματικές αποδόσεις σε όλες τις κατηγορίες περιουσιακών στοιχείων, είναι σε εξέλιξη.

3. Ο αποπληθωρισμός αναμένεται να συνεχίσει, έστω και αν είναι κατά τόπους πιο ‘ανώμαλος’. Αυτό ανοίγει την πόρτα για μια πιο φιλική Fed που θα ανταποκρίνεται στην αδυναμία της ανάπτυξης. Ο πληθωρισμός πρέπει να το επιτρέψει, και αυτό μπορεί να πάρει χρόνο.

4. Παγκόσμια ανάπτυξη στο κεντρικό σενάριο. Η ανθεκτικότητα της ανάπτυξης των ΗΠΑ απέναντι στα υψηλά επιτόκια φαίνεται να είναι πιο “σίγουρη” από ό,τι αλλού. Η Κίνα δεν έχει “αποσυνδεθεί” από τη ρωσική ενέργεια, η ζήτηση της Κίνας μπορεί να έχει μεγαλύτερο αντίκτυπο στην Ευρώπη. Η διατήρηση της αδυναμίας του δολαρίου είναι πιο δύσκολη χωρίς μεγαλύτερη ισχύ αλλού.

5. Τα υψηλότερα επιτόκια δικαιολογούνται στις ΗΠΑ, αλλά το ερώτημα είναι αν μπορεί να τα αντέξει ο υπόλοιπος κόσμος. Τα ευρωπαϊκά κρατικά ρήγματα επανεμφανίζονται, όπως και οι κρατικές δυσχέρειες στις αναδυόμενες χώρες (ΕΜ). Τα υψηλότερα επιτόκια και το ισχυρό δολάριο περιπλέκουν τις επιλογές πολιτικής για την Ιαπωνία και την Κίνα. Στις ΗΠΑ, οι δημοσιονομικές ανησυχίες μπορεί να ενταθούν με την προεκλογική περίοδο.

6. Οι υψηλότερες αποδόσεις βελτιώνουν την αξία των ομολόγων. Η τιμολόγηση των προθεσμιακών επιτοκίων και των καμπυλών είναι λιγότερο ανεστραμμένη, άρα λιγότερο ευάλωτη τώρα. Η μετατόπιση από τα σοκ του πληθωρισμού στα σοκ της ανάπτυξης βελτιώνει τη συσχέτιση με τις μετοχές και την αξία του χαρτοφυλακίου των ομολόγων. Όπως αποδείχθηκε τον Μάρτιο, τα ομόλογα παρέχουν μια (φθηνή) αντιστάθμιση της ύφεσης.

7. Έναρξη για τα carry trades. Οι συνολικές αποδόσεις είναι υψηλές, αλλά τα spreads είναι στενότερα στα carry assets. Συνδυάστε carry σε εταιρικά ομόλογα, ΕΜ, εμπορεύματα με ανοδικές ή καθοδικές τάσεις. Μέτρια άνοδος spot για το πετρέλαιο, αλλά έκθεση σε γεωπολιτική κλιμάκωση ή διαταραχή της προσφοράς. Το κινεζικό γουάν ή το μεξικανικό πέσο παρέχουν καλό carry trade. H μεταβλητότητα των αμερικανικών επιτοκίων εξακολουθεί να είναι πολύ υψηλή και τα ενυπόθηκα δάνεια προσφέρουν.

8. Βρίσκοντας το σωστό είδος “απόδοσης” για τις μετοχές. Οι αποδόσεις στα μετρητά εξακολουθούν να αποτελούν υψηλό εμπόδιο, αλλά η πτώση του πληθωρισμού και τα σταθερά επιτόκια αποτελούν καλύτερο σκηνικό για τις μετοχές από ότι φέτος. Εκτός των αμερικανικών megacaps, οι αποδόσεις των κερδών φαίνονται λιγότερο τεντωμένες σε σχέση με την ιστορία και έχουν βελτιωθεί. Οι υποτιμημένες κυκλικές εταιρείες μπορεί να ανταμειφθούν αν η παγκόσμια ανάπτυξη ανακάμψει. Σε έναν κόσμο με υψηλότερες τιμές για μεγαλύτερο χρονικό διάστημα, οι εταιρείες με ισχυρό ισολογισμό και οι μεγαλύτερες εταιρείες μπορεί να συνεχίσουν να υπεραποδίδουν.

9. Αναδυόμενες αγορές-τα όρια της υπεραπόδοσης. Η ανθεκτικότητα/υπεραπόδοση στις ΕΜ είναι εντυπωσιακή δεδομένης της κατάστασης στα επιτόκια των ΗΠΑ και τη χαμηλότερη ανάπτυξη στην Κίνα. Ως αποτέλεσμα, φτάνει τώρα σε περιορισμούς αποτίμησης. Εξακολουθούν να υπάρχουν επιλεκτικές ευκαιρίες σχετικής αξίας.

10. Εξισορρόπηση χαρτοφυλακίων. Οι κύριες κατηγορίες περιουσιακών στοιχείων καλύπτουν τους κινδύνους. Οι μη υφεσιακές περικοπές της Fed νωρίτερα μέσα στο έτος θα μπορούσαν να ανοίξουν σημαντική άνοδο σε όλα τα περιουσιακά στοιχεία κινδύνου, όπως οι μετοχές και οι ΕΜ. Τα ομόλογα προσφέρουν τρόπους αντιστάθμισης του κινδύνου ύφεσης και ο κίνδυνος διαταραχών καθιστά τα εμπορεύματα ελκυστικά. Το μότο για το 2024 είναι «ισορροπημένη έκθεση σε όλα τα περιουσιακά στοιχεία και όχι μόνο σε μετρητά», καταλήγει η Goldman Sachs.