ΕΕΤ: Κέρδη 3,62 δισ. και μείωση κόκκινων δανείων 33% για τις τράπεζες – Η σύγκριση με τις ευρωπαϊκές

Καθένα από τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας διαθέτει ενεργητικό άνω των 70 δισ. ευρώ

Ενεργητικό 303,51 δισ. ευρώ (από 312,55 δισ. ευρώ το 2022), κερδοφορία 3,62 δισ. ευρώ, μείωση 33% στα μη εξυπηρετούμενα δάνεια και ποσοστό κάλυψης 25% υψηλότερο έναντι του ευρωπαϊκού μέσου όρου εμφάνισαν οι τέσσερις συστημικές τράπεζες το 2023, σύμφωνα με τα στατιστικά στοιχεία του Ενιαίου Εποπτικού Μηχανισμού της Ευρωπαϊκής Κεντρικής Τράπεζας.

Ειδικότερα, σύμφωνα με τα στοιχεία που δημοσιοποίησε η Ελληνική Ένωση Τραπεζών:

Συστημικά (Σημαντικά) πιστωτικά ιδρύματα – Αριθμός και Ενεργητικό

- Τα συστημικά Πιστωτικά Ιδρύματα (ΠΙ) στα 19 κράτη‐μέλη της Ευρωπαϊκής Ένωσης που συμμετέχουν στον Ενιαίο Εποπτικό Μηχανισμό της ΕΚΤ ανέρχονται σε 107 (2022: 110).

- Από το σύνολο των 107 συστημικών Πιστωτικών Ιδρυμάτων, τα 4 δραστηριοποιούνται στην Ελλάδα. Η Ελλάδα σε αριθμό συστημικών ΠΙ έπεται μεγάλων χωρών της Ευρωζώνης (Γερμανία: 22, Ιταλία: 12, Γαλλία: 11, Ισπανία: 10, Ολλανδία, Αυστρία, Ιρλανδία: 6 και Βέλγιο 5), αλλά έχει μεγαλύτερο αριθμό συστημικών ΠΙ έναντι των υπόλοιπων 10 χωρών (Εσθονία, Φινλανδία, Σλοβενία, Πορτογαλία, Λουξεμβούργο, Λετονία: 3, Λιθουανία, Κύπρος, Μάλτα: 2 και Βουλγαρία: 1).

- Το ενεργητικό των 107 συστημικών πιστωτικών ιδρυμάτων αυξήθηκε κατά 0,4% έναντι του 2022 και αντιστοιχεί στο 84,2% του συνολικού ενεργητικού του Ευρωπαϊκού Τραπεζικού Τομέα.

- Καθένα από τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας διαθέτει ενεργητικό άνω των 70 δισ. ευρώ σε επίπεδο ομίλου, το δε σύνολο του ενεργητικού τους ανήλθε σε €303,51 δισ. (2022: €312,55 δισ.).

Κερδοφορία

- 164,75 δισ. ευρώ για τα 107 συστημικά πιστωτικά ιδρύματα της ΕΕ, εκ των οποίων 3,62 δισ. ευρώ για τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας.

- Έσοδα από προμήθειες (Net fee and commission income) ως ποσοστό στα συνολικά λειτουργικά έσοδα (Operating income):

‐ 28,2% για τα 107 Συστημικά πιστωτικά ιδρύματα,

‐ 16,2% για τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας.

- Έσοδα από τόκους (Net interest income) ως ποσοστό στα συνολικά λειτουργικά έσοδα (Operating income):

‐ 61,1% για τα 107 συστημικά πιστωτικά ιδρύματα,

‐ 78,5% για τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας.

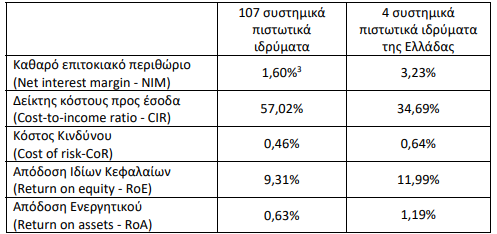

Βασικοί Δείκτες Απόδοσης

78, μεταξύ των οποίων και τα 4 ελληνικά, από τα συνολικά 107 συστημικά πιστωτικά ιδρύματα είχαν, την 31/12/2023 δείκτη CET1 μεταξύ 10% και 20%. Τα υπόλοιπα 29 συστημικά πιστωτικά ιδρύματα είχαν δείκτη CET1 υψηλότερο του 20%.

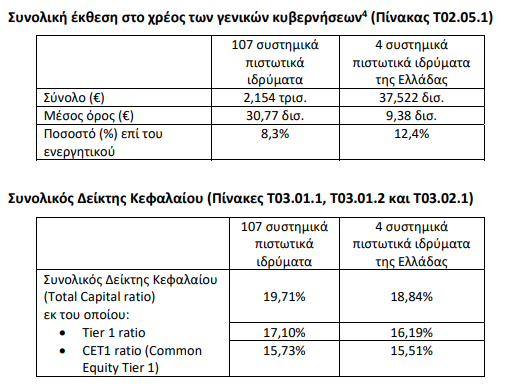

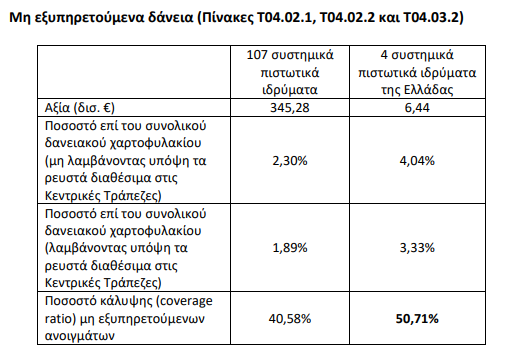

‐ Για τα 107 συστημικά πιστωτικά ιδρύματα: Παρατηρείται αύξηση του ποσοστού των μη εξυπηρετούμενων δανείων στο σύνολο του δανειακού τους χαρτοφυλακίου (μη λαμβάνοντας υπόψη τα ρευστά διαθέσιμα στις Κεντρικές Τράπεζες) σε σχέση με το 2022 (2,27%).

‐ Για τα 107 συστημικά πιστωτικά ιδρύματα: Παρατηρείται αύξηση του ποσοστού των μη εξυπηρετούμενων δανείων στο σύνολο του δανειακού τους χαρτοφυλακίου (λαμβάνοντας υπόψη τα ρευστά διαθέσιμα στις Κεντρικές Τράπεζες) σε σχέση με το 2022 (1,84%).

‐ Για τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας: Παρατηρείται μείωση 33% του ποσοστού των μη εξυπηρετούμενων δανείων επί του συνολικού δανειακού τους χαρτοφυλακίου (μη λαμβάνοντας υπόψη τα ρευστά διαθέσιμα στις Κεντρικές Τράπεζες) σε σχέση με το 2022 (6,02%).

‐ Για τα 4 συστημικά πιστωτικά ιδρύματα της Ελλάδας: Παρατηρείται μείωση 27% του ποσοστού των μη εξυπηρετούμενων δανείων επί του συνολικού δανειακού τους χαρτοφυλακίου (λαμβάνοντας υπόψη τα ρευστά διαθέσιμα στις Κεντρικές Τράπεζες) σε σχέση με το 2022 (4,58%).

‐ Ποσοστό κάλυψης των ελληνικών συστημικών τραπεζών 25% υψηλότερο έναντι του ευρωπαϊκού μέσου όρου.

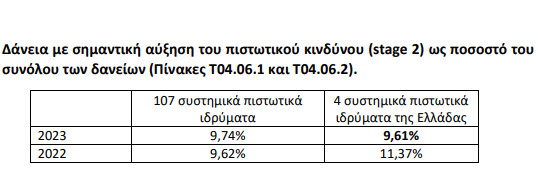

Χαμηλότερο του ευρωπαϊκού μέσου όρου το ποσοστό των δανείων με σημαντική αύξηση του πιστωτικού κινδύνου στην Ελλάδα, με εντυπωσιακή βελτίωση σε σχέση με το 2022.

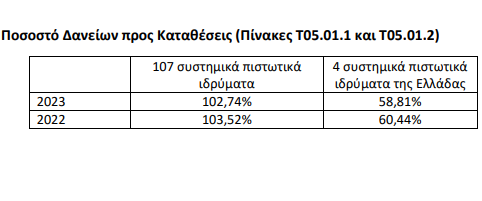

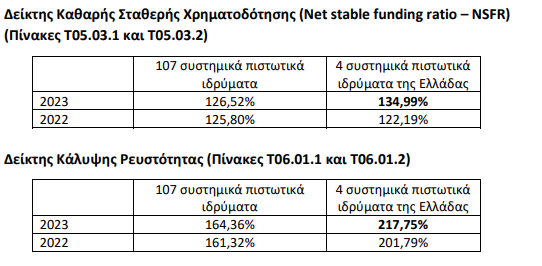

91, μεταξύ των οποίων και τα 4 ελληνικά, από τα συνολικά 106 συστημικά πιστωτικά ιδρύματα είχαν την 31η Δεκεμβρίου 2023 δείκτη κάλυψης ρευστότητας (Liquidity Coverage Ratio ‐ LCR) μεγαλύτερο του 150%. Τα υπόλοιπα 15 συστημικά πιστωτικά ιδρύματα είχαν LCR μεταξύ 100% και 150%.