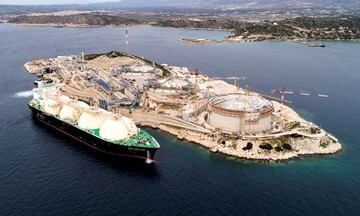

«Πράσινο φως» από ΕΛΠΕ για την πώληση του ΔΕΣΦΑ

Η γενική συνέλευση των μετόχων των ΕΛ.ΠΕ ενέκρινε την μεταβίβαση του 35% στην κοινοπραξία των Snam- Enagas- Fluxys

Το «πράσινο φως» για την πώληση του ποσοστού 35% συμμετοχής των Ελληνικών Πετρελαίων στο ΔΕΣΦΑ με τίμημα 283,7 εκατ. ευρώ άναψε η γενική συνέλευση των μετόχων του πετρελαϊκού ομίλου.

Το τίμημα των 283,7 εκατ. ευρώ είναι προ φόρων, ενώ το συνολικό όφελος για τα ΕΛ.ΠΕ θα πλησιάσει τα 300 εκατ. ευρώ καθώς ο ΔΕΣΦΑ θα διανείμει και μέρισμα, εκ του οποίου τα 16 εκατ. ευρώ θα κατευθυνθούν στα ταμεία των διυλιστηρίων του Ασπροπύργου και της Ελευσίνας.

Η γενική συνέλευση των μετόχων έλαβε θετική απόφαση και συνεδρίασε σε απαρτία καθώς συμμετείχε το 84,3% των μετόχων, ήτοι κάτοχοι 257 εκατ. μετοχών.

Υπενθυμίζεται ότι το τίμημα 66% των μετοχών του Διαχειριστή (35% από τα ΕΛΠΕ και 31% από το ΤΑΙΠΕΔ) είναι 535 εκατ. ευρώ, το οποίο, όπως επισημάνθηκε σήμερα, κρίνεται ικανοποιητικό και εντός του εύρους των αποτιμήσεων που είχαν γίνει για λογαριασμό των ΕΛΠΕ.

Ο πρόεδρος των ΕΛΠΕ, Ευστάθιος Τσοτσορός, υπογράμμισε ότι στο μέλλον ο όμιλος θα είναι παρών στην αγορά του φυσικού αερίου, με τρόπο επωφελή.

Η στρατηγική του ομίλου για την πώληση του ΔΕΣΦΑ, όπως επισημάνθηκε από τη διοίκηση της εταιρίας, εκτός από το εύλογο του τιμήματος υπαγορεύεται από τρία ακόμη δεδομένα:

Πρώτον, ότι η συμμετοχή στην εταιρία ήταν έμμεση (μέσω της ΔΕΠΑ) και μειοψηφική με περιορισμένη εκπροσώπηση στο ΔΣ και το Εποπτικό Συμβούλιο. Δεύτερον, ότι η πώληση από κοινού με το ΤΑΙΠΕΔ μεγιστοποιεί το τίμημα, καθώς ο επενδυτής εξασφαλίζει το 66% των μετοχών και δικαιώματα ελέγχου που δεν θα μπορούσε να λάβει αποκτώντας μόνο το 35 % των ΕΛΠΕ. Και τρίτον, ότι σε περίπτωση διατήρησης της συμμετοχής στον ΔΕΣΦΑ, τα ΕΛΠΕ σε εφαρμογή της Κοινοτικής νομοθεσίας δεν θα είχαν κανένα δικαίωμα συμμετοχής στη Διοίκηση του ΔΕΣΦΑ (ΔΣ), αλλά και συμμετοχής στη ΓΣ των μετόχων παρά μόνο για ζητήματα που σχετίζονται με τη διανομή του μερίσματος.

Ο αναπληρωτής διευθύνων σύμβουλος, Ανδρέας Σιάμισιης, ανέφερε ότι τα έσοδα από την πώληση του Διαχειριστή μπορούν να χρησιμοποιηθούν για περαιτέρω απομόχλευση, ενίσχυση του ισολογισμού της εταιρείας ή / και χρηματοδότηση επενδύσεων. Τόνισε, επίσης, ότι η συναλλαγή υπόκειται στην έγκριση από το Ελεγκτικό Συνέδριο, τις αρμόδιες ευρωπαϊκές και εθνικές αρχές ανταγωνισμού και τη Ρυθμιστική Αρχή Ενέργειας, η οποία θα πρέπει επίσης να πιστοποιήσει τον ΔΕΣΦΑ ως Διαχειριστή υπό το νέο ιδιοκτησιακό καθεστώς.